我国啤酒产量在2013年达到顶峰之后,行业进入存量竞争时代,初步形成寡头垄断的竞争格局,并且集中度不断提升,前5大啤酒厂商的市场份额,从17年的75%上升至22年92%。这样的格局下,企业间的竞争不再以跑马圈地和价格战为主,而是在稳定市场份额的同时,提升各自的盈利能力,而高端化是各家厂商的必争之地。

1、业绩概况及同业对比

2023年,啤酒全行业实现总产量3789万千升,同比增长0.8%,销售收入1863亿元,同比8.6%,利润总额260亿元,同比15.1%。利润增速连续第三年高于收入增速,意味着行业的高端化趋势还在加强。不过,重庆啤酒的高端化之路,似乎遇到了瓶颈。2023年,公司营收和利润增速分别是5.4%和5.78%,这一数据首先是低于行业平均的。那么跟业内主要竞争对手的表现相比又如何呢?在和同业比较之前,我们先要确定几家公司的产品定位。从每升啤酒的价格来看,百威和重庆定位类似,都是偏高端,平均每升的价格在5.2元和4.8元。而华润和青岛的价格则在每升4元以下。在比较高端啤酒时,我们把嘉士伯、百威和与华润合作的喜力啤酒放在一起。

2023年,喜力集团总销量出现了下滑,但是主品牌喜力啤酒的表现较为突出,销量563万千升、同比2.55%。其中亚太地区实现销量114万千升、同比增长20.0%。在喜力中国的拉动下,华润旗下次高端及以上啤酒的销量和价格分别实现了19%和4%的增长。

再来看百威亚太,23年百威亚太在中国的销量同比增长4.3%,单价提升8.1%,量价齐升,带动收入实现了双位数增长。其中百威金尊和黑金等创新产品也实现了双位数增长,在国内的市场份额提升了65个基点。

重庆啤酒的高端产品主要包括嘉士伯,乐堡、1664和红乌苏。23年高端品类的销量和单价分别增长了3.9%和1.2%,收入仅有5%的增幅,并且主要是由销量拉动的。在高端啤酒单位成本上涨5%的背景下,价格仅提升不足2%,成本传导能力显著下降,高端品类的毛利率在20年以来首次下滑。

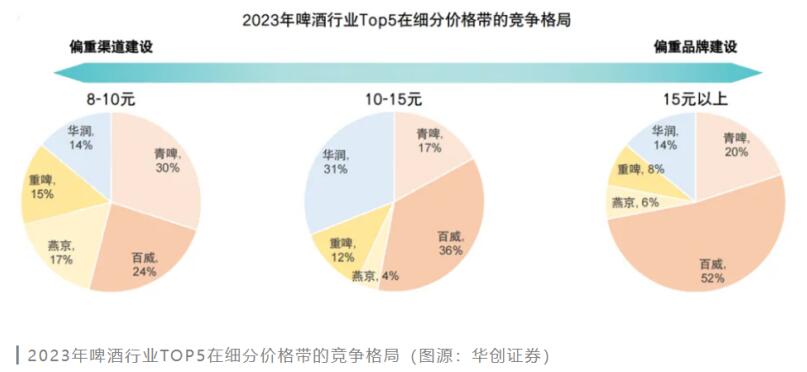

在高端啤酒的市场格局方面,重庆啤酒的优势也并不突出。虽然华润和青岛啤酒的吨价低于重庆啤酒,但是在细分品类上看,在重庆啤酒重新定位的8元以上为高端的价格带上,每个细分价格带,华润和青岛都占据了更高的市场份额。甚至在8-10元价格区间,重啤的市场份额低于燕京。

跟同类的高端产品比较后,我们得出一个初步结论,在其他高端啤酒快速增长的同时,重庆啤酒的高端品类增速是最慢的,这其中的原因很有可能是伴随高端啤酒的竞争日益激烈,公司的产品竞争力受到了冲击,这一信号值得重视。

另外从公司自身的产品定位上,也有一件蹊跷的事情。按照档次划分的收入构成中,2023年高端、主流和经济产品的收入占比分别是61%,37%和2%,但在20-22年期间,三类产品的收入占比分别是36%、51%和12%。乍一看,23年高端品类占比大幅上升,高端产品的高价格和高毛利,理论上会带动公司整体收入和和利润出现不错的增长,但最终表现却正好相反,高端品类没能够扛起重任,收入和销量增幅都小于主流产品。这种违反常识的现象,原因是公司在23年主动调整了产品的分类。原来落在经济区的产品向上进入了主流产品,而部分主流产品则归入到高端产品。这种人为的调整,只能使高端产品占比暂时提升,对于整体业绩的没有任何实质作用,反而容易误导投资者。

2、区域布局

除了产品档次,再来看重啤在各个区域的销售情况。公司内部划分为西北区、中区和南区,西北区以宁夏和新疆为主,中区主要是重庆,南区则包括湖南、四川、云南、广东等地。从各个区域的营收构成看,西北地区占比由31%下滑至28%,这一地区的酒以乌苏、西夏本地品牌为主,在本地的市场覆盖率较高。南区的收入近三年以来增速较快,并且也是公司后续重点拓展的领域。21年乌苏品牌成为爆品,在疆外增速高达90%,凯旋1664增速也超过了50%。借助这一机会,公司加大力度将乌苏推向全国,22年先后在江苏和佛山新建厂区,计划增加13万升和50万升的产能,佛山厂区预计24年投产,新增占现有产能的20%。足以见得公司对广东市场的重视。但是这一动作与全行业优化产能的趋势相比,似乎有些冒进了。以青岛和华润为例,两家公司近6年来的产能以优化为主,其中华润收缩10%,青岛基本保持不变。

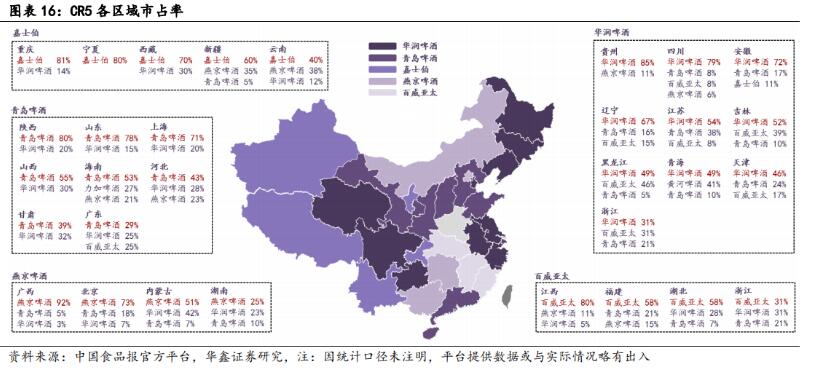

从各家厂商在主要区域的市占率来看,市场格局有望进一步提升的区域,包括广东、浙江、湖南,这些区域还没有一家能够拿到40%以上的份额。但华南地区向来是啤酒厂商争夺的重镇,目前包括华润、青岛、百威、燕京等龙头厂商,在佛山都拥有自己的工厂。重庆啤酒此时大举进军佛山市场,并不明智。往期案例中我们在总结竞争优势的时候,特意强调过,竞争优势多数存在于区域性的市场,重庆啤酒目前在自己的优势区域,比如云南和新疆,市占率大约是40%和60%。而反观青岛和华润,在自身的优势区域上,市占率都在70%以上。所以重庆啤酒在自己的地盘上,市占率依然有再提升的空间,并且难度要比到广东去抢份额低很多。

营销效率

啤酒是终端消费品,品牌和销售渠道至关重要。如果重啤能够有一支大强劲的销售队伍,并且在广告和市场推广上配合到位,在华南地区站稳一席之地也并非难事。接下来我们重点比较几家公司在市场推广方面的效果。

1、经销商团队

啤酒的销售以经销模式为主。重庆啤酒的经销商总量近年来在收缩,单个经销商创收和创利都在增加。从各个区域的经销商来看,西北区的经销商数量和收入贡献不匹配,数量多,但收入贡献偏低。南区重点发展高端产品,收入增速是最高的,未来经销商的拓展重点应该南区上。

青岛啤酒近年来经销商队伍也在收缩,但是单位贡献显著提升,而且要高于重庆啤酒。

在经销商管理方面,动作最大的是百威亚太,23年底,百威亚太与太古可口可乐合作,在安徽、湖北两个省份,百威的产品经销权归太古可口可乐所有。饮料和啤酒的分销适配度如何,我们暂且不做评论,但这一举动充分说明了百威对分销渠道的重视程度。重庆啤酒想要继续拓展南区的高端市场,也需要提高经销渠道的管理水平。

2、广告费用

高端啤酒注重的是品牌效应,几家头部厂商都提到了会继续加大营销开支。销售费用的大头是广告费,广告费对于厂商属于固定成本,是可以产生规模效应的。青岛啤酒单位广告费带来的毛利,要明显高于重庆啤酒。不过两家公司近几年广告投入的效果都有所下滑。在竞争白热化的高端啤酒市场,预计未来1-2年内,头部厂商广告费投入产出都会下降。

起底重庆啤酒,我们可以得到三点启示:

1、啤酒行业在2013年产量达到顶峰后,进入存量市场。高端啤酒是头部厂商的主战场。

2、重庆啤酒的高端化路线面临挑战,高端产品的增长明显放缓,内部产品档次重新调整并不能解决根本问题。

3、重庆啤酒在西北地区的市占率还有提升的空间,公司在加大力度拓展华东华南市场,未来面临的竞争更加激烈。