【内容摘要】

1. 半年报的存货数据显示开始有去库存的动作,但是整体的效果并不明显。

2.结合射频前端模组化的趋势,滤波器会成为模组的关键,在国内同类公司中,目前只有卓胜微具备自产滤波器的能力,预计未来模组在营收中的占比会进一步提升,而模组的毛利率也会维持在较高的水平。

3. 未来智能手机的销量将处于温和增长,但不同地区、不同品牌之前会出现显著的分化。

卓胜微:半年报业绩释放了哪些信号?

——消费电子是否走出寒冬?

卓胜微这家公司我们之前简单分析过,当时给出的结论是:长期增长的动力取决于通信技术的升级和下游终端手机的出货量。在经历了连续7个季度业绩同比下降之后,二季度开始,公司的环比业绩开始改善,同期全球和中国智能手机的销量降幅也显著收窄。这一数据引发了市场对于消费电子开始走出寒冬的推测,我们以卓胜微为例,先分析财报中的细节数据,然后结合智能手机的出货情况,给出对于这家公司未来业绩增长的判断。其他消费电子类的公司,都可以参考类似的思路。

1、业绩回顾

我们先来回顾公司近期的业绩。虽然半年报和前三季度的业绩同比依然是负增长,但是从单个季度来看,二季度和三季度的利润环比出现显著改善。根据公司半年报的表述,利润环比改善的原因有两个方面:一是手机终端市场库存逐步筑底,销量有所改善,存货减值的压力减小;二是模组产品持续受到客户认可。

从半年报的财报附注里,我们可以验证上述表述是否说得通。这里主要看存货数据。

先来看存货规模。存货规模从半年报开始显著下滑,到三季报继续下降,同一时期,单季度收入环比增速开始好转,并且应收账款并未大幅增长,这就证实了存货确实是销售出去了,而不是通过降低回款条件,从存货转成了应收账款。

再看存货的细分构成,产成品的规模变化与存货规模变化一致。确实体现出了去库存的迹象。

但是从存货的周转效率来看,存货整体的去库存天数依然在继续上升;从存货细分构成来看,原材料的存储周期依然居高不下,产成品的销售天数也在继续上升,唯一比较好的是生产周期没有在继续拉长,也就是企业开工的积极性没有进一步恶化。

综合存货的规模和周转效率两方面的数据,我们得出的初步结论是:存货规模在减少,收入环比增速在改善,开始出现了去库存的迹象。但是去库存的效果并不好,因为整体的去库存周期依然居高不下。

如果把三季度的数据考虑进来,能发现去库存周期有所下降,但是三季报是未经审计的报告,合理调节的可能性是存在的,为了保守起见,还是以半年报数据为准更稳妥。

2、同业对比

除了单纯关注财务数据,最值得关注的是公司在经营层面的一些关键信息。卓胜微此前的经营模式是fabless,即只做设计,制造环节交由代工厂商。但是21、22年公司资本开支比较大,主要用于SAW滤波器产品的工艺研发平台建设,伴随生产线正式投入使用,2022年Q3开始,固定资产的占比提升至20%。后续对公司经营效率的跟踪,除了存货,还要加上固定资产。

此外,把卓胜微和同业公司唯捷创芯做对比,可以从两者的产品结构中发现经营策略的不同。

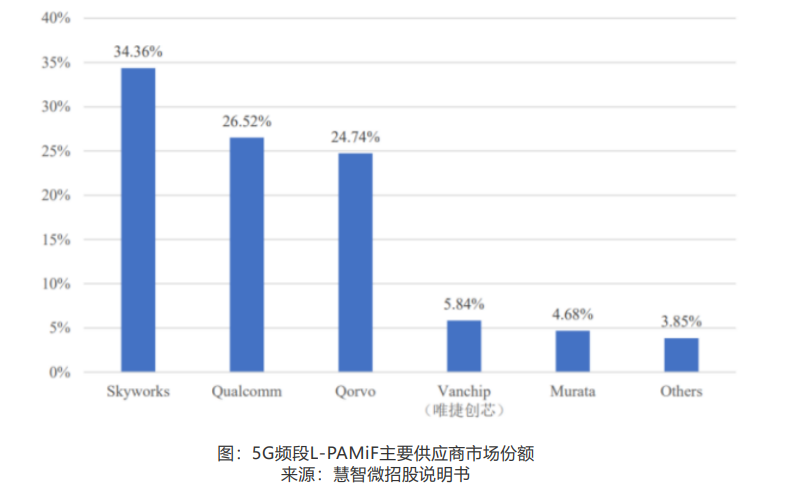

产品结构上,唯捷创芯以功率放大器模组为主要产品,其中5G模组毛利率最高,大约在30%-40%,但与国际龙头40-60%的毛利率还有显著差距。卓胜微则以分立器件中的射频开关和低噪声放大器为主,同时自主研发滤波器。虽然前两类产品技术难度低,但是卓胜微整体却能够维持50%以上的毛利率。主要的原因就在于经营策略上。之前我们曾经介绍过,在射频前端的产品中,技术难度最高,价值量较大的是滤波器和功率放大器,而这两类产品基本都集中在全球巨头手中。唯捷创芯选择了直接和国际巨头PK,自然在技术实力和客户群体上都不占优势,再加上更多国内公司也是看中了这两类高毛利率的产品,竞争非常激烈。从高集成模组化产品来看,唯捷创芯5G频段L-PAMiF在国内的市占率为5.84%,属于国产品牌龙头,但毛利率远不及国际巨头。

而卓胜微可能是基于最初创业失败的经验,没有和巨头硬碰硬,而是选择了巨头们不太看得上的边角料,类似利基市场,竞争没那么激烈,技术工艺更成熟,市场需求也不错。另外射频开关和LNA(低噪声放大器)的产品单价只有仅0.2元/颗左右,低单价弱化了下游客户对价格的敏感度。在利基市场站稳脚跟后,再逐步向高难度产品迈进。事实证明,卓胜微的策略要好于唯捷创芯。结合射频前端模组化的趋势,滤波器会成为模组的关键,在国内同类公司中,目前只有卓胜微具备自产滤波器的能力,预计未来模组在营收中的占比会进一步提升,而模组的毛利率也会维持在较高的水平。

3、下游景气度—智能手机出货情况

独立分析机构Canalys数据显示,2023年Q3全球智能手机的出货量接近3亿部,同比下跌幅度收窄至1%,而环比出现了两位数的增长,由于厂商在二季度库存状况得到改善,并在三季度推出新品,数据显示,头部厂商开始步入复苏轨道。

2023年第三季度,中国智能手机市场出货连续两个季度下跌平缓,同比下滑5%至6670万部。手机销量触底的现象比较明显。

该机构还预计,2024年全球智能手机市场将在谨慎态势下实现温和增长。各厂商在2023年末预计会有相对健康的库存水平,但是,由于地缘政治等风险因素,地区之间的表现将出现分歧。

简单总结,未来智能手机的销量将处于温和增长,但不同地区、不同品牌之前会出现显著的分化。

关于卓胜微的近期业绩表现,我们可以得出三点结论:

1、半年报的存货数据显示开始有去库存的动作,但是整体的效果并不明显;

2、公司自主生产SAW滤波器,代表国产射频开始向中高端迈进,有望进一步增加在国内头部手机厂商的份额。

3、从出货量数据来看,智能手机销量触底的迹象比较明显,但未来不同地区和品牌之间的表现会有显著分化。消费电子类厂商要获取增长,“产品和客户缺一不可”。